21 июля Нацбанк принял решение о понижении фиксированного курса гривны к доллару сразу на 25% - с 29,25 грн/$ до 36,6грн/$. Решение закреплено постановлением НБУ №154.

Этого уже давно ждали, так как девальвация гривны поможет пополнить бюджет (с его огромным дефицитом) и поможет экспортерам (которые и так страдают от обвалившихся продаж из-за блокировки черноморских портов).

При этом от Нацбанка ожидали возврата рыночного/гибкого курса гривны и перезапуска безналичного рынка (межбанка) с оговорками и ограничениями. Однако он не решился на радикальный шаг, и обошелся полумерой - провел контролируемую девальвацию гривны. По всей видимости, в НБУ оценили риск еще более существенного падения украинской валюты во время войны и решили не играть с огнем.

"Давно нужно было это сделать, поддерживаю. С повышением официального курса был зафиксирован и курс межбанка до новых распоряжений, и было введено несколько новых ограничений для снятия спекулятивного давления на курс. Думал, повышение курса Нацбанка будет чуть меньше - в районе 35-36грн/$. А регулятор установил его на уровне температуры здорового человека - на 36,6грн/$", - прокомментировал "Стране" нововведение руководитель отдела аналитики ГК Forex Club Андрей Шевчишин.

Тем временем наличный курс уже подобрался вплотную к 40 гривнам. А в некоторых обменках курс уже преодолел эту отметку.

Подробности - в материале "Страны".

.jpg)

Как отреагировал наличный курс

Установив новый фиксированный официальный курс гривны к доллару, НБУ не отменил прежнего правила о том, что банки обязаны выкупать у населения наличную валюту не ниже этого официала.

На практике это значит, что финансисты обязаны поднять минимальный курс выкупа доллара с 29,25грн/$ до 36,6грн/$. А вслед за этим должно произойти и автоматическое повышение курса продажи наличного доллара, чтобы финучреждения не работали в убыток.

Что и произошло.

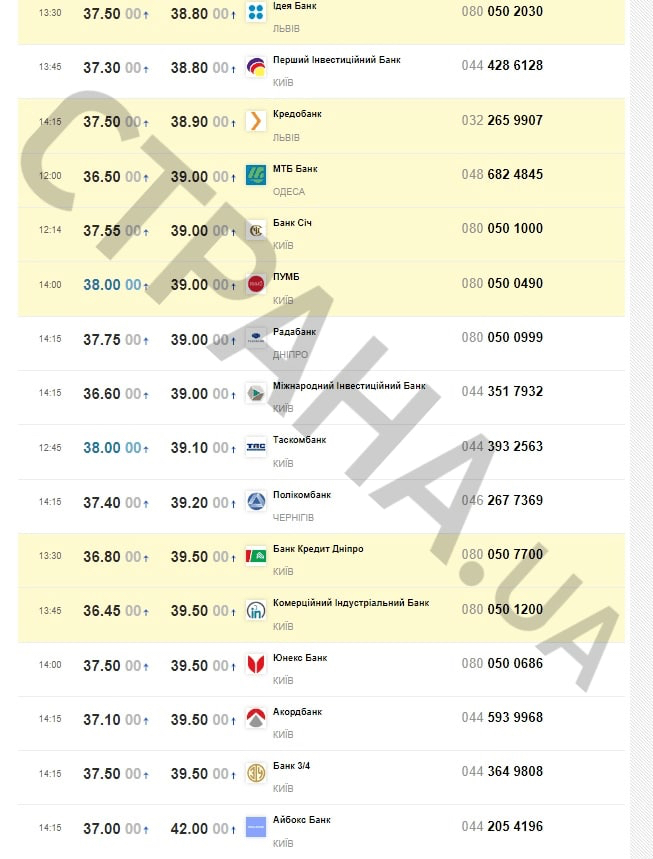

У банков средние наличные курсы поднялись на 1-2,5 гривны и зафиксировались в широком диапазоне - 37-39,2 грн/$. А максимальные вышли на 39,50 грн/$ и даже на 42 грн/$, их ставили Банк Кредит Днепр, Коммерческий индустриальный банк, Юнекс Банк, Аккордбанк, Банк 3/4 и Айбокс Банк.

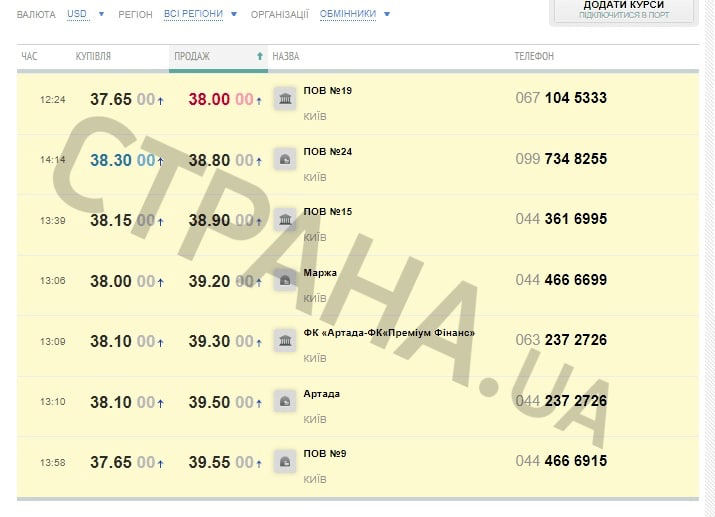

В обменниках финансовых компаний доллар также подорожал. После 13:00 он достиг 39-39,55 грн/$.

При этом источники "Страны" в Нацбанке сообщили, что на следующей неделе регулятор может отменить обязательную привязку курса выкупа наличного доллара у населения к официальному курсу НБУ.

Почему девальвируют гривну

Главной причиной повышения официального курса гривны к доллару считается стремление власти поддержать экспортеров и госбюджет страны, дефицит которого сильно вырос с начала войны.

Источники "Страны" сообщили, что руководство Нацбанка вчера целый день спорило с верхушкой Кабмина и Офиса Президента. 36,6грн/$ - это компромиссный и символичный вариант, который выбрали в итоге.

В целом, причин для 25%-й девальвации гривны было несколько:

1. Наполнение госбюджета большим объемом гривны за счет ее девальвации. По данным украинских властей, ежемесячный дефицит бюджета составляет 9 млрд долларов. Этот дефицит планируется покрывать за счёт поступлений от стран Запада и международных финансовых организаций. Однако они пока не подтвердили готовность давать Украине сумму в 9 млрд ежемесячно.

Поступления, о которых сейчас идёт речь, значительно меньшие - менее 5 млрд в месяц.

В таких условиях единственным способом свести в бюджете доходы с расходами является девальвация гривны. То есть чтобы поступающие от Запада средства превращались в большее количество гривны.

И уровень, до которого НБУ еще будет опускать гривну, напрямую зависит от объёма западной помощи. Чем меньше она будет, тем сильнее опустят курс гривны.

2. Поддержка предприятий-экспортеров, которые оказались в крайне трудном положении после начала блокады портов. Кроме того, за счет девальвации официального курса их хотят простимулировать возвращать валютную выручку в Украину. Сейчас многие придерживают доллар за границей, а ведут бизнес за гривневые кредиты под 30%, которые выдавались под залог придержанной выручки. Ожидается, что после девальвации гривны они заведут доллар на родину, продадут его на межбанке и погасят эти кредиты. На продаже каждого 1 миллиона долларов компания сможет дополнительно заработать 7 млн грн.

3. Подрастут заработки банков: финучреждения, которые накопили крупные валютные позиции, смогут продать доллар и также увеличить свою операционную прибыль на курсовой разнице, разместив полученную гривну в депозитные сертификаты Нацбанка под 23% или погасив подорожавшее рефинансирование.

"Еще один важный момент в новом документе - Нацбанк изменил алгоритм расчета лимитов открытой валютной позиции в части неучета увеличения резервов по валютным активам банков с 1 августа. Что должно стимулировать продажу банками валюты из резервов. Стимулируется валютная распродажа", - объяснил "Стране" финансовый аналитик Василий Невмержицкий.

Цены вырастут

За все это заплатит население.

Ведь понятно, что вслед за курсом доллара взлетят и цены на импортные товары, покупаемые за валюту. Ожидается, что подорожание будет пропорциональным — на 25%. Раньше у бизнеса была возможность покупать доллар по 29,25 грн/$ у Нацбанка и дешевле (в пересчете на гривну) завозить в Украину заграничные товары, а теперь ее не будет.

"К чему надо готовиться, так это к росту цен на топливо на 25%", — подтвердил Андрей Шевчишин.

Вырастут цены и на другие импортные товары и услуги, а также и на многие украинские (из-за подорожания топлива).

Изменения для населения

НБУ объявил и о ряде других нововведений - людям вновь разрешили покупать инвалюту в безналичной форме, то есть через мобильные приложения и системы интернет-банкинга, что было запрещено с начала войны.

С 21 июля это снова позволили, но в рамках лимита - на 50 тыс. грн в месяц и только при условии размещения купленного доллара/евро на депозиты без досрочного расторжения на срок от 3 месяцев.

Одновременно Нацбанк ввел несколько новых ограничений для населения:

- Втрое сократил сумму карточных переводов населения с гривневых карт украинцев на валютные карты в иностранных банках (P2P-переводы) - со 100 тыс. грн до 30 тыс. грн в месяц.

- Сохранил для гривневых карт ограничение по расчетам за границей в размере 100 тыс. грн/мес. Но потребовал от банков, чтобы это ограничение было рассчитано на все гривневые карты человека в одном банке. Если у него 2-3 гривневые карты в одном банке, то по ним в сумме будет действовать ограничение в 100 тыс. грн. А не по 100 тыс. грн на каждую, как было в некоторых банках раньше. Впрочем, в Украине нет общей базы данных о расчетах украинцев для всей банковской системы. Потому человек может открыть пачку карточных счетов в разных банках и в каждом проводить расчетов по 100 тыс. грн/мес.

- Ввел еженедельное ограничение по лимиту снятия инвалюты с гривневых карточек за границей в размере 12,5 тыс. грн. Раньше ограничение тоже было, но было рассчитано на месяц - в месяц позволялось снимать валюты на 50 тыс. грн. Теперь эту сумму разбили на недели и закрепили ограничение в разбивке на 7 дней.

Новые карточные ограничения для населения преследуют одну цель - минимизировать влияние схемы валютных челноков, о которой неоднократно писала "Страна" и с которой борется Нацбанк.

Она сводится к снятию за границей валюты с гривневых карт и перепродаже в Украине полученного доллара и евро. Благодаря разнице между карточными и наличными курсами в 2-3 гривны на одном долларе, людям удавалось неплохо заработать. Украинцы использовали месячный лимит снятия 50 тыс. грн махом в один день, и схему прокручивали на крупных суммах.

Люди открывали по 5-6 карт в разных банках или даже больше.

Нацбанку очень невыгодно применение схемы валютных челноков, поскольку ему в итоге приходится продавать банкам доллар из его резервов для покрытия расчетов: когда украинец снимает доллар/евро за границей и его обслуживает иностранный банк, потом украинский банк должен перечислить заграничному коллеге валюту. Эту валюту продает в основном НБУ.

С начала войны его золотовалютные резервы сократились с $28,1 млрд до $22,8 млрд.

Что дальше будет с курсом

Как видим, наличный курс сегодня уже достиг 40 грн/$, которые прогнозировались ранее. А кое-где он стал и выше.

"40 грн/$ - это локальный максимум. Думаю, в ближайшее время выше не будет. Рынок должен прийти в себя, учесть все движения, спекуляции и панику", - сказал "Стране" Андрей Шевчишин.

Но в перспективе дальнейшая девальвация гривны не исключена.

По мнению экономиста Алексея Геращенко, диапазон курса 40-50 грн/доллар вполне реальный до конца года.

"Курс доллара к гривне определяется многими факторами и проводимой политикой. На сегодняшний день мы имеем огромный дефицит бюджета. Частично он финансируется зарубежной финансовой помощью, частично – фактически эмиссией гривны, когда Национальный банк выкупает военные облигации Минфина. То есть, тем самым он фактически печатает новую гривну Соответственно, если эти объемы будут в размере 70-80-100 млрд грн в месяц, это просто будет новая гривна, которая будет поступать в систему. Соответственно коридор курса 40-50 он вполне реален до конца года. политика будет сдержаннее, то есть темпы этой эмиссии будут 20-30, пусть 50 млрд грн в месяц, такого падения можно будет избежать", — сказал Геращенко.

Директор Украинского института политики Руслан Бортник считает, что курс неотвратимо будет на уровне 45-50 грн/долл до следующей весны, если война будет продолжаться. Он объяснил, что поскольку финансовой внешней помощи нам недостаточно, Украина постоянно вынуждена эмитировать гривну (печатать гривну).

"Если война не прекратится и мы не сможем достичь какого-либо ощутимого перелома на фронте, то гривна будет девальвировать. Если ситуация будет благоприятная, то курс даже может укрепиться, может вернуться к каким-то предварительным показателям. Также зависит и от уровня финансовой помощи со стороны западных партнеров Если он (уровень) будет отвечать нашим потребностям – это от 6 до 9 млрд долларов ежемесячно, то курс будет стабильный, если он будет ниже, мы будем вынуждены имитировать гривну и курс будет проседать дальше, гривна будет девальвировать, это будет тянуть за собой. и инфляцию", – сказал Руслан Бортник.

Как и прежде, эксперты считают, что движение наличного курса гривна/доллар будет зависеть:

- От ситуации на фронте и хода боевых действий.

- От масштабов эмиссии гривны, которую НБУ ведет с начала войны и которая уже превысила 200 млрд грн.

- От роста официальной инфляции, которая вышла на 21,5%, а также от реального повышения цен в торговых сетях.

- От темпа, в котором международные партнеры будут фактически перечислять в Украину свою денежную помощь, которая двигается не очень быстро после официального утверждения.

Могут возникать дополнительные факторы и форс-мажоры в Украине и за границей. Новости будут играть важную роль в наличном курсообразовании.

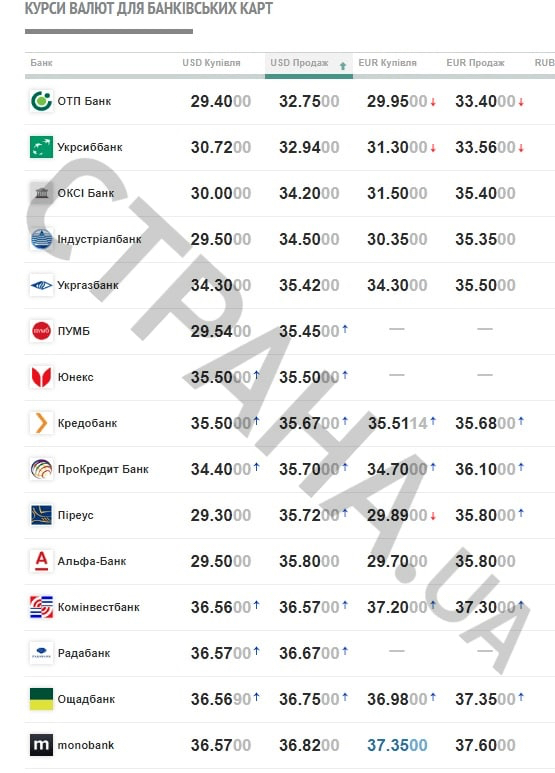

Напомним, ранее Приватбанк и Монобанк подняли карточный курс валют.